易方达“固收+”明星基金经理林森离任曾掌管超千亿资金

又一位明星基金经理离职。

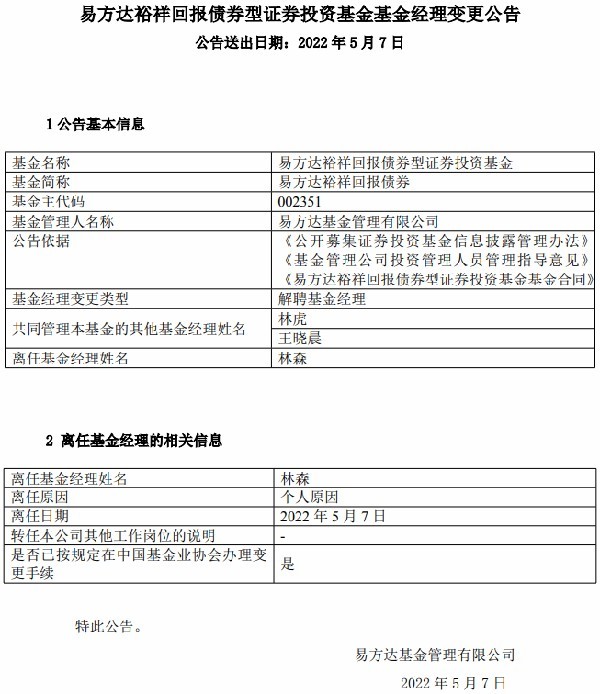

日前,易方达发布公告称,管理易方达裕祥回报等7只基金的林森因个人原因离职,对于调任公司其他工作没有更多说明。

业内人士分析,按照以往惯例,这意味着林森即将告别易方达基金,另谋高就。

但截至论文发稿时,林森的基金从业证书仍显示在易方达基金,状态正常。

事实上,明星基金经理并不是唯一离开的人2022年以来,董,周英博,赵毅等明星基金经理纷纷离职这些基金经理大多选择成立或加入私募股权基金,或加入公募基金业内人士认为,林森也可能做出类似的选择,以追求更灵活的机制

我和张清华一起管理过5个产品。

虽然林森的名字对于普通投资者来说有些陌生,但他在债券投资领域和固定收益加领域颇有名气在一季报中,他除了基金经理的职务外,还是易方达基金固定收益全策略投资部联席总经理

公开资料显示,林森曾任道富银行风险管理部风险经理,外汇汇率交易部利率交易员,全球最大债券投资公司太平洋资产管理公司基金管理部基金经理。

2015年4月,林森加入易方达基金2015年11月出任易方达基金经理,易方达当时的基金经理是易方达混合资产未来的一哥张清华

在张清华与林森近六年的合作关系中,易方达安心回馈迅速成为易方达的明星产品至林森离任时,该基金累计收益率约134%,林森总回报127.53%,年化回报13.6%,规模为90.36亿元

更被市场津津乐道的是,在权益市场大涨的2019年,林森用30%的股票仓位跑赢了很多高仓位的基金经理Wind数据显示,易方达基金安心回馈2019年40.68%的投资收益,领先于混合型基金32%的平均收益,大幅跑赢全市场所有基金22%的平均收益,而截至2019年底的股票仓位仅为31%

事实上,易方达基金作为一只偏债混合型基金,近五年来取得了正收益,可以安心了本基金2016年至2021年的收益依次为3.41%,22.16%,—5.85%,40.68%,31.75%,13.19%

Wind数据显示,截至3月底,林森共掌管7只公募基金产品,管理规模合计692.4亿元,其中与张清华共管理5只2021年底,林森管理的7只基金规模一度突破千亿元,达到1071.04亿元同样在2021年末,易方达基金副总经理,多资产投资业务总部总经理,固定收益投资决策委员会委员张清华管理的基金规模为1483.24亿元,而偏好主动股权投资的易方达基金副总经理,股权投资决策委员会委员张坤管理的基金规模为1019.35亿元

林森在一份季度报告中指出,从基本面来看,此时不应该悲观虽然疫情蔓延超出预期,但疫情最终会得到控制基金投资的制造业企业,大部分会通过更主动的生产调度来弥补短期疫情造成的生产中断从长期来看,无论是疫情还是地缘政治,都不会改变中国制造业在全球供应链中的比重不断上升的长期趋势

以汽车零部件行业为例,林森认为,伴随着电动化,智能化的发展,汽车行业的整体格局有望被重塑传统主机厂和一流供应商的固有关系正在被突破在主机厂更加注重产品迭代速度和成本控制的新形势下,中国零配件企业有望成为电气化浪潮下的卖水者一季度压制制造业企业的另一个因素是成本端大幅上升自3月以来,由于美联储的鹰派货币政策,全球大宗商品价格有所下降同时,强势美元有利于提升中国制造企业的全球竞争力整体来看,泛制造业最困难的时候已经过去了

4月底增加了一位新的基金经理来管理产品。

事实上,关于林森离开易方达的传闻一直都有到4月底,其管理的基金如易方达安心回馈,易方达裕景田丽,易方达睿通,易方达裕祥回报,易方达瑞弘等都已经聘请了新的基金经理,这被认为是林森即将离任的明确信号

日前,易方达瑞宏和易方达瑞通均聘请韩月川为基金经理,易方达裕景田丽聘请李一硕为基金经理,4月29日,易方达高等级信用债A聘请胡建担任基金经理,4月30日,易方达给出了聘请李重阳为基金经理的放心反馈,易方达宇翔给出了聘请Sunny为基金经理的回报,易方达瑞诚从5月7日开始由贾健直接管理。

其中,Sunny现任易方达基金固定收益全策略投资部总经理,固定收益投资决策委员会委员,易方达基金管理有限公司基金经理,兼任基金经理,证券顾问负责人,提供资产管理负责人胡建现任易方达基金固定收益研究部主管,两人都是易方达基金的中坚力量

林森正式离任后,7只基金中,除了一季度规模超400亿元的易方达回报由两名基金经理共同管理外,其余6只基金均由一名基金经理单独管理。

离职后还是跑私企。

关于林森离职后的去向,业内有消息称他将加盟业内某知名私募。

但根据4月1日新实施的《证券基金经营机构董事,监事,高级管理人员及从业人员监督管理办法》,证券基金经营机构不得聘用从其他证券基金经营机构离职未满6个月的基金经理,投资经理从事投资,研究,交易等相关业务如果林森继续从事投资研究和交易业务,需要受到6个月静默期的限制

今年以来,兴全基金的董,中欧基金的周英博,农行的赵毅等多位优秀的明星基金经理离职。

一些基金业内人士承认,大型公募基金的人才流失可能与公司的体制和机制密切相关激励机制更灵活的个人公募和个人私募,可以明显提高基金经理的整体收益

但是,并不是所有的公募基金经理都能适应私募的风格。

以郭芙杨宇基金为例日前,郭芙基金宣布聘请杨宇担任郭芙新动力的基金经理,与刘波共同管理该基金

公告显示,杨宇于2011年8月至2013年2月任第一创业证券医药行业分析师,2013年3月至2015年2月任华创证券医药研究员,2015年4月至10月任安信证券医药行业首席分析师2015年11月,杨宇加入富国基金,担任高级行业研究员,并从2017年开始担任基金经理数据显示,杨宇在任期间管理了多只基金,包括郭芙医药成长30,郭芙生物医药科技,郭芙医疗保健行业,郭芙精准医疗,郭芙新动力等,管理规模合计138.92亿元

2020年6月,杨宇离开了富国基金同年9月,他加入秦牧资产,担任投资总监,任期至2021年11月

日前,杨宇曾向持有者发出一封信,信中提到了自己离职的原因一方面,个人投资风格还难以适应未来私募的绝对收益目标另一方面,他创办私募后,运营事务占据了大量的精力,无法专注于纯投资

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

- 迷一样的能繁母猪数据 这是基于能繁母猪的官方数据。 2020年11月能繁母猪4100万头, 2020年12月能繁母猪4161万头。 配种...

- 交通运输部:切实做好民生物资运输保障工作 会议强调,要指导疫区交通运输部门科学实施道路水路客运和城市公交管控,切实做好防疫人员物资和民生物资运输保障工作要扎实做好...

- 费米太空望远镜搜寻源自巨型黑洞的神秘引力波 据国外媒体报道,我们的宇宙时空是一个充满引力波的涟漪海洋天文学家认为,古代星系中一对超大质量黑洞周围的引力波波长可以达到...

- 英伟达GeForceNow云游戏已支持4K/60FPS 据9to5Mac报道,在首次亮相几年后,NvidiaGeForceNow云游戏服务终于扩大了其在PC和Mac上的流媒体选...

- 传统车企的自我救赎 吴仙芝 2015年,吉利进军新能源汽车制造,推出蓝色吉利计划2020年,吉利的能源车销量占比将超过90%同年,BAIC...

- 4月下旬重点统计钢企日产粗钢环比升5.5%同比降1.71% 智彩晶APP获悉,5月7日,中国钢铁工业协会公布了2022年4月下旬钢铁企业生产和库存重点统计数据2022年4月下旬,重...

- SA:Q1苹果iPad出货量同比下降6%至1580万台,安卓平板份额达历 日前,根据StrategyAnalytics最近发布的研究报告,在Q1,2022年,苹果公司的iPadOS出货量同比下降...

- 深交所向朗源股份发出问询函 日前,深交所向发出问询函:针对2021年年报期,你公司称实现出口收入约1.05亿元,同比下降37.78%报告期末,公司对...

- 蚂蚁集团女性公益部业务总监黄庆委:用数字技术帮助女性获得平等发展的机会 在母亲节到来之际,由金融界和友成企业家扶贫基金会联合主办,碧联升协办的致敬母亲主题活动如期举行活动聚焦乡村振兴她的力量,...

- 上海银保监局:要求银行做到应贷尽贷加大信贷投放满足抗疫和复工复产资金需求 证券时报·E公司消息,上海市5月8日召开新冠肺炎疫情防控新闻发布会上海银保监局党委委员,副局长曹光群表示,针对部分企业增...

- 地方国企改革三年行动主体任务完成超90%公司制改革基本完成 记者从国务院国企改革领导小组办公室获悉,通过持续攻坚,地方国企改革三年行动取得决定性进展,主要任务完成进度超过90%,整...

- 炒股巨亏20亿!千亿A股龙头最新发声 2021年,云南白药证券投资巨亏20亿,其中14亿亏在一只小米的股票上日前,公司表示今年将减少证券投资金额 公司在接受...

- 国产凯迪拉克LYRIQ纯电SUV首台预生产车正式下线 今天,上汽通用宣布,LYRIQ首款预量产车在上汽通用凯迪拉克工厂正式下线。 上汽通用表示,自正式发布并开启预售以来,尽...

- 内蒙古满洲里解除静态管理全域降为低风险地区 内蒙古满洲里解除静态管理,降为低风险区。 7日,内蒙古自治区满洲里市新冠肺炎疫情防控指挥部发布消息称,即日起,满洲里全...

- 全国农商银行首家!深圳农商银行入围“跨境理财通”试点银行 根据消息显示,深圳农商行将与星展银行有限公司合作,为符合条件的大湾区内地居民提供南向通服务,让居民享受多元化,国际化的投...

热门资讯

-

28分钟送药到家,叮当健康再递交上市

最新招股书显示,2019年、2020...

28分钟送药到家,叮当健康再递交上市

最新招股书显示,2019年、2020...

-

浙商证券:为何不能再用盈利来预测制造

能源变革下盈利与制造业投资的关联性较...

浙商证券:为何不能再用盈利来预测制造

能源变革下盈利与制造业投资的关联性较...

-

中国太保紧急启动抗疫应急预案!确保“

3月28日是上海在全市范围内开展新一...

中国太保紧急启动抗疫应急预案!确保“

3月28日是上海在全市范围内开展新一...

-

币安美国计划在3年内进行IPO,其四

图片来源:视觉中国3月28日,据Fo...

币安美国计划在3年内进行IPO,其四

图片来源:视觉中国3月28日,据Fo...

-

茅台提前披露业绩:2021年总营收1

出品丨搜狐财经作者丨李文贤3月28日...

茅台提前披露业绩:2021年总营收1

出品丨搜狐财经作者丨李文贤3月28日...

-

邮储银行发布新市民专属“U+卡”助推

3月28日,中国邮政储蓄银行举办新市...

邮储银行发布新市民专属“U+卡”助推

3月28日,中国邮政储蓄银行举办新市...

-

华为去年营收6368亿净利润1137

华为昨日举行2021年年度报告发布会...

华为去年营收6368亿净利润1137

华为昨日举行2021年年度报告发布会...

-

迪马股份:港交所已审议旗下物业公司东

3月28日,重庆市迪马实业股份有限公...

迪马股份:港交所已审议旗下物业公司东

3月28日,重庆市迪马实业股份有限公...

文章排行

图片新闻

-

公告精选:奥泰生物等一季度业绩大幅预

3月28日晚间公告精选:西麦食品将于...

公告精选:奥泰生物等一季度业绩大幅预

3月28日晚间公告精选:西麦食品将于...

-

开车省,养车更省,性价比之王优选奕炫

近期油价上涨,不少人把目光投向了新能...

开车省,养车更省,性价比之王优选奕炫

近期油价上涨,不少人把目光投向了新能...

-

汉王科技:公司控股子公司汉王鹏泰目前

每经AI快讯,有投资者在投资者互动平...

汉王科技:公司控股子公司汉王鹏泰目前

每经AI快讯,有投资者在投资者互动平...

-

平煤股份:2021年净利同比增110

平煤股份3月28日晚间披露年报,20...

平煤股份:2021年净利同比增110

平煤股份3月28日晚间披露年报,20...

-

阳光城:未能按照约定筹措足额偿付“1

阳光城28日晚间发布公告称,因受宏观...

阳光城:未能按照约定筹措足额偿付“1

阳光城28日晚间发布公告称,因受宏观...

-

胜蓝股份:发行可转债3.30亿元申购

胜蓝股份3月28日晚间发布公告称,胜...

胜蓝股份:发行可转债3.30亿元申购

胜蓝股份3月28日晚间发布公告称,胜...

-

新冠检测订单增长奥泰生物一季度业绩预

3月28日晚间,奥泰生物公布了202...

新冠检测订单增长奥泰生物一季度业绩预

3月28日晚间,奥泰生物公布了202...

-

增程技术成热门,2022中国电动汽车

3月25日-27日,“2022中国电...

增程技术成热门,2022中国电动汽车

3月25日-27日,“2022中国电...