现金溢价收购康臣药业万邦德会“钱紧”吗

一份股份购买意向协议让万邦德成为市场焦点公司拟溢价21.82亿元拿下港股公司陈康药业29.5%的股份,成为其第一大股东受上述消息影响,陈康药业股价于7月26日大幅上涨早盘一度上涨近30%,最终收涨12.2%需要指出的是,万邦德在此次收购中将使用现金,但截至今年一季度末,公司账户中的货币资金仅为6.97亿元,与收购总额相差甚远

受万邦德收购股权消息影响,7月26日陈康药业股价大涨。

行情显示,7月26日,陈康药业高开14.88%,开盘价4.71港元/股开盘后,公司股价快速上涨,早盘一度达到8港元/股的高位,涨幅近30%之后公司股价有所回落,但全天维持在高位截至7月26日收盘,陈康药业股价报4.6港元/股,上涨12.2%,总市值37.12亿港元

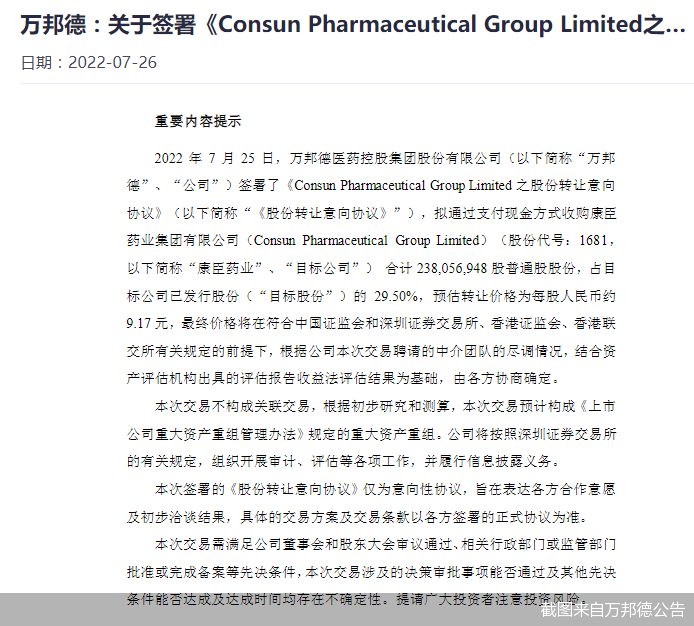

消息面上,7月25日晚间,万邦德披露,公司拟以支付现金方式收购陈康药业普通股2.38亿股,占目标公司已发行股份的29.5%,将成为陈康药业第一大股东预计转让价格约为每股9.17元

根据消息显示,陈康医药股份有限公司是一家从事中成药和医学影像对比剂研发,生产和销售的现代化医药企业2013年12月19日在香港联交所主板上市旗下拥有多家医药生产和R&D企业,经营陈康,玉林等知名医药品牌,拥有广东广州,内蒙古通辽,广西玉林,新疆霍尔果斯四大生产基地,员工2700余人

财务数据显示,2020年和2021年,陈康药业分别实现营业收入约17.53亿元和20.45亿元,对应的归属于净利润分别约为4.99亿元和5.90亿元。

对于本次收购,万邦德也表示,如果顺利完成,公司作为第一大股东,可以促进在中药领域的深度合作,促进公司中药健康核心业务的可持续发展,提升核心竞争力。

记者今日北京商报注意到,今年1月,a股公司康披露了签署战略合作框架协议的公告公司与陈康药业决定发挥各自优势,以产业和资本合作为纽带,推进双方在医药健康产业尤其是中医药健康产业领域的战略合作

万债券收购资金引人关注

针对此次交易,万邦德的收购资金引起了市场的高度关注。

根据万邦德披露的交易价格,经测算,收购陈康药业29.5%的股份将耗资21.82亿元万邦德也承认将以现金方式收购

融资专家许今日对北京商报记者表示,如果企业账户中的货币资金不足以支付收购款,不排除公司会出售相关理财产品或向银行借款来筹集资金。

另外值得一提的是,这次收购还是高溢价收购公告披露当日,即7月25日收盘,陈康药业股价报4.1港元/股,按汇率计算约为3.53元/股相比9.17元/股的收购价,本次收购溢价不少

资料显示,万邦德主要包括医药制造业和医疗器械业务其中,医药制造业务主要包括现代中药,化学原料药和化学制剂的研发,生产和销售医疗器械业务主要包括高端医疗器械的研发,医疗设备服务和提供医院工程服务

外延扩张的背后,是最近几年来万邦德业绩明显承压,2020年和2021年净利润处于同比下滑状态今年一季度,万邦德实现营业收入约3.33亿元,同比下降42.85%,对应的归属净利润约为2479万元,同比下降10.1%

二级市场上,7月26日,万邦德收盘上涨1.53%,股价报11.27元/股,总市值69.67亿元。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

- 新职业亮相数字中国建设峰会数字化管理师引关注 第五届数字中国建设峰会期间,在阿里巴巴新职业在线学习平台的展台上,不时有观众驻足观看大会上出现了数字经理等与数字技术相关...

- 飞龙股份成为理想汽车供应商 日前,有限公司宣布收到重庆利有限公司长洲分公司指定供应商意向书,成为利某项目热管理模块/EGR冷却阀供应商。 龙飞表示...

- 金地集团发行17亿元资产支持专项计划近两年无待偿还境外债券 传统地产龙头之一的金地,7月26日成功发行17亿元资产支持专项计划同时,金地已于26日向海外账户汇款2.05亿美元,用于...

- 小米小爱音箱妙播适配进度公布,部分设备确认不支持该功能附名单 感谢IT家庭用户,感谢你们的丰功伟绩,BrulsSun的线索交付! 最近几天,萧艾音箱版子组成员公布了萧艾音箱精彩播报...

- 益方生物上市次日跌4.6%IPO募资20.8亿近两年0营收 今日,方毅生物股价下跌,收于14.58元,跌幅4.64%,总市值83.84亿元目前股价低于发行价 方毅生物于2022年...

- 日本奢侈品成全球价格洼地代购们生意又好起来了? 一些热爱购物的中国消费者发现,最近一些社交平台和海淘网站上的日本代购信息开始增多。 日元汇率一路走低,最近更是创下了近...

- 丰年资本重仓投资西测测试创业板挂牌上市 今日,由丰年资本重金投资的Xi安西部测试技术股份有限公司正式在深交所创业板上市2017年,丰年资本以4亿元的投后估值投资...

- 梅花生物:首次回购约446万股 7月26日晚间,梅花股份发布公告称,公司首次通过集中竞价方式回购约446万股,占公司目前总股本的0.14%最低买入价10...

- 园林股份:股东亿品创投、舟洋创投计划减持公司部分股份 一品创投,周扬创投计划在本公告发布之日起15个交易日之后的5个月内,通过集中竞价和大宗交易方式合计减持不超过8,188,...

- 大力培育“专精特新”中小企业 日前,在市开发区河北光源太阳能科技有限公司的太阳能供暖系统生产线上,工人们正在加紧赶订单公司大力推进科技成果转化进程,用...

- 云南省属企业上半年净资产同比增长13.95%一批规划项目取得重大进展 日前,记者从云南省国资委获悉,截至6月末,云南省属企业资产总额3.03万亿元,净资产8886.91亿元,同比分别增长12...

- 我市100个村庄上榜“市级美丽乡村示范村” 日前,我市公布了2022年首批市级美丽乡村示范村名单,兰山区枣园镇东风村等100个村脱颖而出。 最近几年来,我市坚持《...

- 成长性可比新能源汽车?新秀上市7天涨92%培育钻石热度持续消费景气有望持 今日早盘钻石培育板块再度爆发,板块指数领涨两市个股方面,截至午盘收盘,国机集团涨停,斯福达涨近15%,动力钻石涨超9%黄...

- 昊华科技:PVDF已送样测评三季度可适量供货 日前,浩华科技通过互动易表示,公司的PVDF已经送去评估,三季度可以供货此外,在碳中和方面,昊华科技旗下赛纳宁的变压吸附...

- 商业贸易行业深度报告:现制饮品行业:寻找万店潜力的优秀企业 民以食为天,餐饮业是我国的民生产业,基础规模大,地域特色强伴随着经济发展,人口迁移,技术迭代,消费习惯改变的不断发展,连...

热门资讯

-

28分钟送药到家,叮当健康再递交上市

最新招股书显示,2019年、2020...

28分钟送药到家,叮当健康再递交上市

最新招股书显示,2019年、2020...

-

浙商证券:为何不能再用盈利来预测制造

能源变革下盈利与制造业投资的关联性较...

浙商证券:为何不能再用盈利来预测制造

能源变革下盈利与制造业投资的关联性较...

-

中国太保紧急启动抗疫应急预案!确保“

3月28日是上海在全市范围内开展新一...

中国太保紧急启动抗疫应急预案!确保“

3月28日是上海在全市范围内开展新一...

-

币安美国计划在3年内进行IPO,其四

图片来源:视觉中国3月28日,据Fo...

币安美国计划在3年内进行IPO,其四

图片来源:视觉中国3月28日,据Fo...

-

茅台提前披露业绩:2021年总营收1

出品丨搜狐财经作者丨李文贤3月28日...

茅台提前披露业绩:2021年总营收1

出品丨搜狐财经作者丨李文贤3月28日...

-

邮储银行发布新市民专属“U+卡”助推

3月28日,中国邮政储蓄银行举办新市...

邮储银行发布新市民专属“U+卡”助推

3月28日,中国邮政储蓄银行举办新市...

-

华为去年营收6368亿净利润1137

华为昨日举行2021年年度报告发布会...

华为去年营收6368亿净利润1137

华为昨日举行2021年年度报告发布会...

-

迪马股份:港交所已审议旗下物业公司东

3月28日,重庆市迪马实业股份有限公...

迪马股份:港交所已审议旗下物业公司东

3月28日,重庆市迪马实业股份有限公...

文章排行

图片新闻

-

公告精选:奥泰生物等一季度业绩大幅预

3月28日晚间公告精选:西麦食品将于...

公告精选:奥泰生物等一季度业绩大幅预

3月28日晚间公告精选:西麦食品将于...

-

开车省,养车更省,性价比之王优选奕炫

近期油价上涨,不少人把目光投向了新能...

开车省,养车更省,性价比之王优选奕炫

近期油价上涨,不少人把目光投向了新能...

-

汉王科技:公司控股子公司汉王鹏泰目前

每经AI快讯,有投资者在投资者互动平...

汉王科技:公司控股子公司汉王鹏泰目前

每经AI快讯,有投资者在投资者互动平...

-

平煤股份:2021年净利同比增110

平煤股份3月28日晚间披露年报,20...

平煤股份:2021年净利同比增110

平煤股份3月28日晚间披露年报,20...

-

阳光城:未能按照约定筹措足额偿付“1

阳光城28日晚间发布公告称,因受宏观...

阳光城:未能按照约定筹措足额偿付“1

阳光城28日晚间发布公告称,因受宏观...

-

胜蓝股份:发行可转债3.30亿元申购

胜蓝股份3月28日晚间发布公告称,胜...

胜蓝股份:发行可转债3.30亿元申购

胜蓝股份3月28日晚间发布公告称,胜...

-

新冠检测订单增长奥泰生物一季度业绩预

3月28日晚间,奥泰生物公布了202...

新冠检测订单增长奥泰生物一季度业绩预

3月28日晚间,奥泰生物公布了202...

-

增程技术成热门,2022中国电动汽车

3月25日-27日,“2022中国电...

增程技术成热门,2022中国电动汽车

3月25日-27日,“2022中国电...